El poder del científico de datos

Sinergia entre inteligencia artificial, analítica de datos, 'big data' y estadística en el sector financiero

28 de agosto de 2018

por

Javier Porras

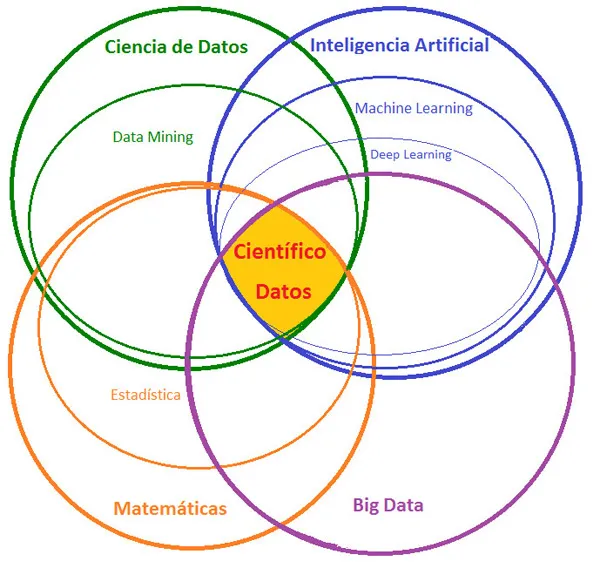

Los clientes están demandando una transformación digital en todos los sectores sin distinción y las empresas se han percatado de los beneficios que repercuten en su cuenta de resultados gracias a la optimización de los procesos internos y a una óptima toma de decisiones. La sinergia entre la inteligencia artificial (machine learning y deep learning), la analítica de datos (minería de datos), big data y la estadística (probabilidad) sustentan las bases de esta transformación digital. La analítica de datos en sus tres vertientes, descriptiva, predictiva y prescriptiva, permite detectar patrones y comportamientos de los clientes para predecir situaciones y que las empresas puedan anticiparse a la toma de decisiones. Junto con la capacidad de recomendar productos y servicios personalizados al cliente, permiten una mejor experiencia del mismo.

La inteligencia artificial en toda su magnitud y más concretamente con el machine learning (aprendizaje automático), permite que el software que manejan las empresas pueda aprender los patrones y comportamientos detectados en los clientes y tomar decisiones por sí mismos, pero para ello se requiere de la orientación humana. En la actualidad, el deep learning (aprendizaje profundo de las máquinas), una disciplina dentro del machine learning, está trabajando para conseguir que el aprendizaje del software sea totalmente autónomo, sin intervención humana, y así conseguir el gran reto de simular cómo aprende el cerebro humano1.

La sinergia entre estas cuatro tecnologías de análisis de datos, machine learning (o deep learning), big data y estadística, conforman el concepto de científico de datos2 tan demandado en la actualidad, ya que permiten a las empresas innovar en todas sus estructuras y ofrecer al cliente un servicio totalmente personalizado y a medida. Los datos son el petróleo del siglo XXI y estas tecnologías los explotan cuidadosamente para ofrecer servicios a medida y una nueva perspectiva que ya demanda el cliente.

El sector bancario está experimentando importantes transformaciones que tienen origen en la imparable innovación tecnológica, con productos y servicios digitales financieros que están siendo adoptados crecientemente y con naturalidad por los clientes para cambiar sus hábitos y uso de los canales que ofrece la banca en la actualidad: internet y el teléfono móvil se han convertido ya en el medio natural para interactuar con el banco, quedando en el olvido acudir físicamente a una sucursal.

El cliente demanda interactuar con su banco con la misma facilidad con la que se comunica con un amigo a través de una red social o accede a su correo electrónico. Esta facilidad es posible gracias a la tecnología y han aparecido unos nuevos actores, sector fintech (tecnofinanzas o sector tecnofinanciero), que sin ser bancos ofrecen a los clientes esta sencilla funcionalidad mediante servicios más ágiles y cómodos para el cliente. Todo ello está provocando que la banca tradicional se vea obligada a transformarse digitalmente mediante estrategias innovadoras centradas en el cliente y ofrecerle una atención personalizada.

En este contexto, el sector bancario tradicional debe aprovechar, como ventaja competitiva, los datos que dispone de sus clientes para que a través de la inteligencia artificial, la analítica de datos, el big data y la estadística, extraiga el conocimiento oculto y ofrecer una banca privada y personalizada al cliente. La sinergia entre estas tecnologías dan soporte al nuevo perfil de científico de datos cuya labor dará origen a la banca 3.0.

Podríamos definir big data como la capacidad de almacenar y analizar grandes cantidades de información de forma ágil e incluso, en tiempo real. Las técnicas de inteligencia artificial y analítica de datos son aquellas que nos permitirán extraer el conocimiento oculto en esa ingente cantidad de información de la entidad financiera. Si los bancos son capaces de adquirir esta habilidad para manejar las tecnologías, inteligencia artificial, analítica de datos y big data, estarán a la vanguardia de los modelos digitales de negocio emergentes (fintech), y no sólo eso, sino que cuentan con una ventaja competitiva, disponen de muchos más datos que sus competidores.

La banca conoce los movimientos de sus clientes: qué hace, dónde y cuándo, la información estructurada tradicional y si, además, es capaz de agregarle información externa del cliente, aquella no estructurada (redes sociales, geolocalización, actividad en Internet o qué productos le interesan), compondrá una gran base de datos que le permita conocer con exactitud a cada uno de sus clientes. Estará integrando así big data en la entidad y, mediante inteligencia artificial y la analítica de datos, podrá ofrecer a sus clientes una banca personalizada y privada, para conseguir su satisfacción y fidelización. La banca es uno de los sectores más adecuados para aprovechar las capacidades del científico de datos.

El modelo de negocio tradicional de la banca ha quedado obsoleto y debe desarrollar nuevas habilidades para ofrecer al cliente productos y servicios a medida, justo en el momento en que los demanda, que pueda consumirlos en un clic y le aporten toda la información necesaria para la toma de decisiones adecuada. Y lo más importante: hacerlo de forma anticipada, es decir, prever las necesidades concretas del cliente. Para conseguirlo es necesario que la banca tenga un conocimiento del cliente de 360 grados.

El modelo de marketing de la entidad deberá transformarse totalmente hacia este contexto, basándose en el comportamiento del cliente y aprendiendo a medida que avanza su actividad. El departamento de marketing debe pasar de ofrecer tres o cuatro productos estrella al año, de forma horizontal mediante costosas campañas de promoción, a realizar de diez a quince ofertas al mes, muy personalizadas, fácilmente ejecutables (muy pocos clics) y muy sencillas de entender. Este servicio de la banca personalizada y privada se ha denominado en el sector como banca 3.0.

Los bancos están lanzando diferentes iniciativas basadas en ciencia de datos que, aunque todavía pueden resultar incipientes, son relevantes. Estas iniciativas o casos de uso son los siguientes:

1.- Cuenta Inteligente: El objetivo es que la entidad financiera ofrezca al cliente un nuevo concepto de cuenta. Se abandona la tradicional cuenta corriente por un servicio de valor añadido que le permita recibir predicción de gastos futuros y posibles descubiertos a corto o medio plazo, analizar sus comportamientos en base a los gastos generados, categorizar automáticamente los movimientos para consultar por grupos, comparar gastos con clientes anonimizados del mismo perfil o recomendar productos que cubran necesidades concretas del cliente.

2.- Productos financieros personalizados: Cada cliente tiene su propia actividad económica y gracias a la analítica de datos, se detectarán patrones y comportamientos que permitan ofrecerle productos financieros personalizados y a medida que logren una mejor experiencia del cliente y mayor satisfacción3.

3.- Nuevas oportunidades de negocio sobre clientes de la entidad: Además de la información que dispone el banco sobre la actividad económica de cada cliente, ahora también puede tener acceso a información externa del mismo, como de redes sociales o comportamientos en Internet, que permitan enriquecer el ecosistema de datos que rodea a cada cliente. Analizar la información externa permite al banco nuevas oportunidades de negocio: si el cliente sube a una red social fotos de un tipo de coche y manifiesta su interés, el banco puede generar, en ese preciso momento, una oferta de un producto de crédito que se ajuste sus necesidades concretas, que la reciba a través de la propia red social y la pueda contratar con muy pocos clics rápidamente.

4.- Nuevas oportunidades de negocio para personas no clientes: Incluir el análisis de datos externos puede generar nuevas oportunidades de negocio incluso sobre personas que no son clientes de la entidad financiera, ya que puede detectar necesidades financieras concretas de una persona y ofrecerle un producto que solvente una situación particular y, quizás, pueda desencadenar en un futuro el alta del mismo4.

5.- Gestión de riesgos y prevención del fraude: Son los dos casos de usos pioneros en las entidades bancarias basados en la analítica de datos, machine learning y big data. La gestión del riesgo5 y prevención del fraude6 son dos de los aspectos más importantes de los bancos en la actualidad y por ello han sido los primeros proyectos que se han acometido con estas tecnologías.

6.- Recomendador interno de dónde ubicar físicamente una oficina (sucursal): La entidad financiera deberá recopilar datos sobre qué zonas de la ciudad son frecuentadas por sus clientes, en qué horarios, dónde hacen sus compras, qué tipos de clientes son y en qué zonas tiene menor número de clientes. Aplicando analítica podrá determinar cuál es la zona que le generará mayores beneficios para ubicar la sucursal.

7.- Recomendador interno de dónde ubicar físicamente un cajero automático: Igual que en el caso anterior, el banco deberá analizar las zonas de la ciudad en las que sus clientes concentran sus gastos, cómo lo hacen y en qué zonas de la ciudad sus clientes utilizan cajeros de otra entidad financiera.

8.- Recomendador de cuánto dinero cargar en el cajero automático en fines de semana y festivos: Analizando el calendario local de la ubicación del cajero, las condiciones climatológicas y los eventos de la ciudad y su ubicación pueden determinar óptimamente cuál es la cuantía adecuada para cargar el cajero automático7, con el objetivo de no bloquear mucho dinero ni que se impida dar el servicio por falta del mismo.

9.- Predecir cuándo un cliente abandonará la entidad: Analizando la actividad de la cuenta de un cliente y combinando la información con datos internos del resto de canales (oficina o web) y datos externos, de redes sociales, se puede determinar si el cliente abandonará la entidad. Si durante un tiempo no hay movimientos en su cuenta, no visita la web ni acude a la oficina y en redes sociales comienza a seguir a otra(s) entidad(es), se puede predecir cuándo el cliente abandonará la entidad8. Ante la detección de este escenario de abandono entra en juego la capacidad de recomendación de productos o mejoras para retener al cliente (qué tiene contratado, cuál es su actividad y qué podemos ofrecerle). Siempre es más económico retener a un cliente que captar uno nuevo.

10.- Operaciones más frecuentes en cajeros: Muchos clientes de la entidad, cuando que acuden a un cajero automático, siempre realizan la misma operación; el objetivo es determinar el patrón y su comportamiento y ofrecerle dicha operación directamente evitando preguntas y navegaciones.

11.- Analizar cuál es la vía más adecuada para comunicarse con el cliente: Los clientes demandan recibir las notificaciones de su banco a través de los nuevos canales que utilizan de forma predeterminada: redes sociales, correo electrónico o mensajería instantánea; la entidad financiera debe analizar cuál es el canal prioritario del cliente, aquel con el que se siente más cómodo para recibir notificaciones y canalizarlas por dicha vía; debe abandonar la tradicional política de acoso de notificaciones a canales que no utiliza el cliente y que resulta un gasto innecesario.

12.- Nuevas vías de negocio para monetizar los datos agregados y anonimizados: Los datos de los clientes suponen el activo más importante de la entidad financiera, pero a su vez esta información puede suponer un gran valor para otra entidad financiera o empresa que explote dichos datos anonimizados y agregados.

13.- Optimización de procesos y recursos de la entidad: Recopilar datos de procesos y recursos de la entidad y su posterior análisis permitirá descubrir patrones y comportamientos ocultos y desconocidos hasta el momento que permitan maximizar el beneficio con un menor gasto. En la actualidad financiera, con las fintech como nuevos participantes y las grandes empresas de internet vislumbrando el mercado financiero, los bancos tradicionales deben optimizar sus procesos y recursos y para ello deben analizar convenientemente sus datos.

La banca debe afrontar un cambio de filosofía sobre los datos, abandor la idea tradicional de concebirlos como un coste para pasar a ser un activo estratégico tal y como hacen los gigantes digitales Amazon, Google, Twitter, etcétera. Gracias a los datos es posible crear productos, servicios inteligentes y ergonómicos para cubrir las necesidades concretas del cliente. Todas las entidades bancarias saben que el coste de captar un nuevo cliente es mucho mayor que retenerlo. Las ventajas que aporta la ciencia de datos, resultado de la sinergia entre inteligencia artificial, analítica de datos, big data y estadística, en el sector financiero son:

1.- Mayor y mejor conocimiento del cliente: conocimiento de 360 grados.

2.- Toma de decisiones más eficiente: mayor conocimiento, mejores decisiones.

3.- Capacidad de ofrecer al cliente soluciones diferentes: banca privada y personalizada.

4.- Nuevas oportunidades de negocio para la entidad: nuevas vías de ingreso.

5.- Ahorro de costes: retener a un cliente satisfecho es mucho más barato que captar uno nuevo.

6.- Visualización ergonómica de los datos a todos los niveles de la entidad.

1«Mezcla y vencerás»en Futurizable.

2«El sector financiero ante el reto del data science» en Cinco Días.

3«El big data, clave para personalizar las ofertas y multiplicar las ventas» en Expansión.

4Synergic Partners: ¿Cómo puedo explotar Big data para crear nuevas oportunidades de negocio?

5«Gestión del riesgo operativo en el mundo del big data» en IBM.

6«Cómo el big data ayuda a luchar contra el fraude fiscal» en BBVA.

7«Big data y los sistemas de recomendación» en PiperLab.

8«Big data, la predicción del éxito» en Universidad Isabel I.

Chazal F., Michel B.«An introduction to Topological Data Analysis: fundamental and practical aspects for data scientists» en Computing Research Repository, CoRR (2017, 1710.04019).

Geng D.«Data Analytics on Consumer Behavior in Omni-channel Retail Banking, Card and Payment Services» en Pacific Asia Conference on Information Systems, PACIS (2016, 186).

Geslevich-Packin N., Lev-Aretz Y. «Big data and social netbanks: what happens when tech companies become financial companies?» en SIGCAS Computers and Society (2016, 46(1): 36-40).

Mitik M., Korkmaz O., Karagoz P., Toroslu I., Yucel F. «Data Mining Based Product Marketing Technique for Banking Products» en IEEE International Conference on Data Mining, ICDM (2016, 552-559).

Mitik M., Korkmaz O., Karagoz P., Toroslu I., Yucel F. «Data Mining Approach for Direct Marketing of Banking Products with Profit/Cost Analysis» en The Review of Socionetwork Strategies (2017, 11(1): 17-31).

Saha A. «Review of Design of Speech Recognition and Text Analytics based Digital Banking Customer Interface and Future Directions of Technology Adoption» en Computing Research Repository, CoRR (2017, 1712.04640).

Silva R., Novaes R., Novaes G., Nunes R. «Predicting Waiting Time Overflow on Bank Teller Queues» en IEEE International Conference on Machine learning and Applications, ICMLA (2017, 842-847)

Trelewicz J. «Big data and Big Money: The Role of Data in the Financial Sector» en IT Professional (2017, 19(3): 8-10).

Zainal W., Amie N., Maarop N., Alinda R. «Skills Sets Towards Becoming Effective Data Scientists» en Knowledge Management in Organizations, KMO (2017, 97-106).

Experto en Innovación para la Junta de Andalucía, doctorando en Machine Learning, Analítica de Datos, Big Data y Estadística y analista para Unicaja Banco. Desarrolla sus tesis doctoral en Servicios Inteligentes y Análisis de Datos on Cloud para predecir en tiempo real comportamientos de clientes y recomendar productos a medida. Ha impartido ponencias en distintos congresos internacionales.

Ver todos los artículos

Experto en Innovación para la Junta de Andalucía, doctorando en Machine Learning, Analítica de Datos, Big Data y Estadística y analista para Unicaja Banco. Desarrolla sus tesis doctoral en Servicios Inteligentes y Análisis de Datos on Cloud para predecir en tiempo real comportamientos de clientes y recomendar productos a medida. Ha impartido ponencias en distintos congresos internacionales.

Ver todos los artículos

Comentarios