28 de enero de 2019

L

La música, un sector en crecimiento sin modelo de negocio

por Pablo Rodríguez Canfranc

28 de enero de 2019

por Pablo Rodríguez Canfranc

Las industrias culturales han visto trastocados sus modelos tradicionales de funcionamiento con la llegada de la revolución digital. La economía en red ha impuesto nuevas formas de funcionar; en ocasiones ha implicado la desaparición de intermediarios y la aparición de nuevos agentes procedentes de sectores de actividad no relacionados.

El sector de la música grabada ha sido de los más afectados y de los primeros en experimentar la necesidad de un cambio en su modelo de negocio. La digitalización trajo consigo la posibilidad de copiar las pistas de música todas las veces que haga falta y manteniendo la calidad del original. Por otro lado, se rompió la hegemonía del disco o CD como formato de comercialización, y la canción o pieza individual comenzó a ser la unidad preferida por el consumidor de música.

Tras veinte años, en los que las búsquedas de nuevos modelos de explotación de la producción musical han convivido con prácticas ilícitas y cada vez más sofisticadas de apropiación de la obra de los creadores, el denominado pirateo de música, los expertos parecen haber identificado una posible senda de evolución para esta actividad: el servicio de streaming.

A través de plataformas como Spotify o Apple Music, los usuarios pueden acceder a toda la música que quieran sin necesidad de poseerla en formatos físicos -como el disco, el CD o la cinta de casete-, introduciendo un cambio cultural significativo respecto de los usos y costumbres heredados de la segunda mitad del siglo XX.

Ahora bien, también se alzan voces denunciando la falta de consistencia del streaming como modelo de negocio y la necesidad de acompañarlo con fuentes alternativas o complementarias de ingresos.

En cualquier caso, parece que el sector está recuperando vitalidad y encadena varios años de crecimiento, lo que muchos identifican con el final de su peregrinación por el desierto y la recuperación de la fuerza económica que tuvo antaño.

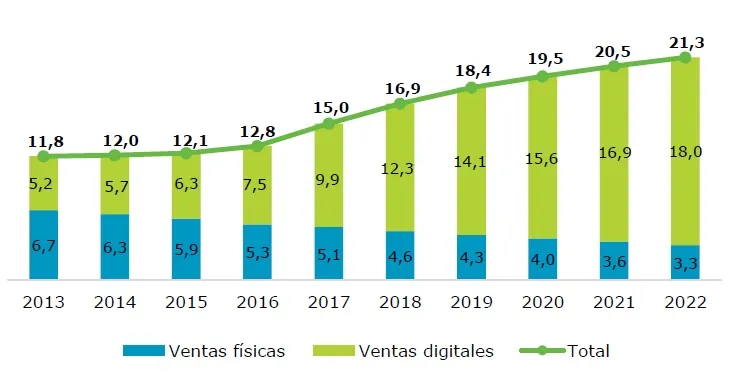

Como se puede comprobar en el gráfico que sigue, los ingresos por ventas de discos en el mundo muestran una evidente senda de crecimiento desde el año 2016. Sin embargo, el formato físico ha ido paulatinamente reduciendo su peso sobre el total, de forma que la previsión es que en 2022 solamente suponga la mitad de la cifra que representaba en 2013.

En cambio, las ventas en formato digital presentan unas interesantes perspectivas de evolución y se convierten en el motor de la recuperación del sector de la música grabada. En 2017 ya suponían el 66% de las ventas totales.

Ingresos por venta de discos en el mundo (miles de millones de euros)

Fuente: ONTSI. Los Contenidos Digitales en España 2018

Por otro lado, los datos que maneja la International Federation of the Phonographic Industry (IFPI), sitúan el peso de la música en formato digital en 2017 en el 54% sobre el total. Pero, además, aportan otras cifras interesantes. Frente al 30% de los ingresos que proceden de la venta física, el 38% vienen a través de los servicios de streaming.

Luego aparecen otras fuentes, como la venta digital, sin contar el streaming, 16%, los derechos de autor, que suponen el 14% y, finalmente, las licencias de sincronización, con el 2% restante.

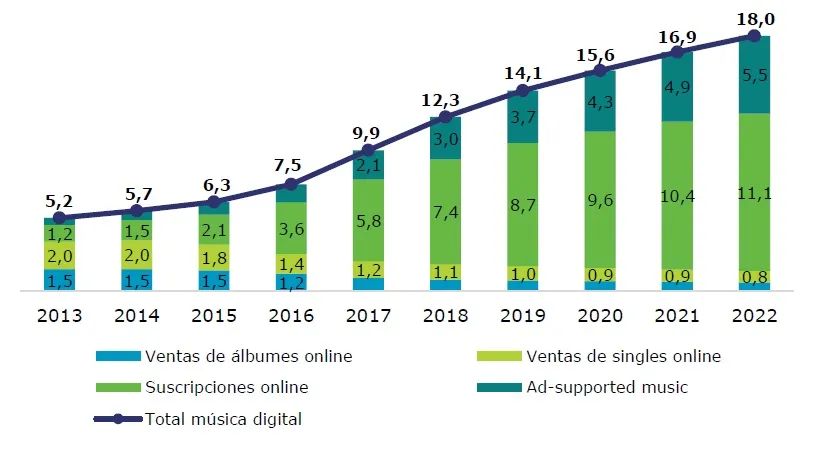

La importancia que cobran los servicios de suscripción a música online queda patente en el gráfico siguiente. El streaming ya representaba en 2017 casi el 60% de los ingresos procedentes de las ventas digitales y, de cara a 2022, se prevé que estos tengan un importante crecimiento en términos absolutos.

Ingresos del sector de la música (ventas digitales) según origen (miles de millones de euros)

Fuente: ONTSI. Los Contenidos Digitales en España 2018

Una de los mayores impactos que ha traído la era digital es el cambio en los pesos e importancia de los distintos sectores que constituyen la industria de la música. Estos son, a grandes rasgos, tres: la música grabada -el registro y la distribución-, la gestión de las licencias y derechos asociados a la actividad musical, y la música en directo, basada en la promoción y producción de espectáculos en vivo.

Durante los años de oro de la industria musical en la segunda mitad del siglo pasado, el sector más importante, en términos de actividad económica, era sin duda el de la música grabada. Los otros dos, la gestión de derechos y la música en vivo tenían una relevancia marginal, y, además, muy dependiente de la grabación. Las giras de artistas se concebían como una forma de promocionar los discos y reforzar las ventas.

La llegada de internet trastocó el panorama por completo y supuso el final de un modelo de negocio muy lucrativo. La veloz evolución de la tecnología digital implica la pérdida de control de los sellos discográficos sobre la distribución de las piezas discográficas, ahora fácilmente replicables y compartibles, incluso con dispositivos domésticos.

La piratería de CDs y las plataformas online de intercambio de archivos –ya fueran centralizadas como Napster o peer to peer como eMule-, ponen en evidencia, en la primera década de este siglo, que la venta de discos físicos, tal y como venía funcionando, ya no era viable económicamente. O cuando menos, no tanto como en el pasado.

En cambio, los otros dos sectores, lejos de verse afectados de manera negativa por la digitalización han resultado beneficiados. En el caso de la gestión de las licencias y derechos, porque internet ha traído consigo una proliferación de nuevos soportes y canales de audiovisual (televisión, radio, webs, podcasts…), que, al hacer uso de música original, demandan una actividad legal mayor que antes.

En el caso de la música en vivo, en la actualidad se ha convertido en una actividad floreciente, casi desbancando en importancia a la grabación, gracias a que la era digital no puede, como en el otro caso, quitar a los promotores y artistas el control sobre las actuaciones. Aunque en el siglo XX la mayor empresa mundial del sector era un sello discográfico, en la era de internet este papel recae sobre Live Nation, una productora de eventos musicales de California.

El negocio global de la música tuvo un crecimiento sin precedentes durante la segunda mitad del siglo XX. Los ingresos derivados de la venta de música en formatos físicos tocaron techo en 1999, año en que, en EE.UU., uno de los mercados más dinámicos, alcanzaron los 14.000 millones de dólares. A partir de ese momento los ingresos comienzan a decrecer hasta 2015, en que parece que tocan fondo1.

El punto de inflexión está relacionado con el lanzamiento por Shawn Fanning, un estudiante de la Universidad de Boston, de Napster, un servicio para el intercambio de archivos. Napster permitía compartir archivos de música sin retribuir a los autores ni a los propietarios de los derechos.

La evidente ilegalidad de esta propuesta tecnológica derivó en el cierre de la plataforma tras las denuncias que acumuló, pero la llama había prendido y los sitios de descarga de canciones comenzaron a multiplicarse: Kazaa, Limewire, Grokster, DC++, The Pirate Bay… A pesar de la guerra declarada por las compañías discográficas, la proliferación de este tipo de servicios dinamitó las cifras de ventas, de forma que en 2013 la cantidad de discos vendidos en soportes físicos había retrocedido a los niveles de principios de los años 70.

El problema no era que el público se saltase la ley de propiedad intelectual; lo preocupante era que el avance tecnológico sin precedentes hacía prácticamente imposible controlar las copias y los intercambios de música entre particulares. Y ello supuso el principio del fin de la industria discográfica, tal y como fue en el siglo pasado.

Curiosamente, una empresa ajena al sector, la tecnológica Apple, abrió una posible vía de esperanza cuando lanzó iTunes Store en 2003. Se trata de un almacén de música digital que demostró que la música grabada podía seguir siendo un negocio rentable. Ahora bien, partía de dos premisas para llegar al nuevo consumidor de música: a) acabar con el formato de distribución del disco y vender las canciones sueltas, y b) fijar precios reducidos para la descarga de archivos, que la hiciesen atractiva al navegante.

La siguiente vuelta a la tuerca son los servicios de streaming, en los que el cliente puede escuchar pistas de música de forma ilimitada a través de una plataforma, pero no se las descarga ni las posee en forma alguna. El paradigma de esto es Spotify.

Tras un periodo de declive y estancamiento, el negocio de la música volvió a crecer en el mundo a partir de 2016. De acuerdo con las cifras que aporta IFPI, aquel año los ingresos globales crecieron un 5,9%, los ingresos derivados de la música digital un 17,7% y los procedentes de los servicios de streaming, un 60,4%.

Parece más que evidente que la tabla de salvación de la industria musical viene de la mano del streaming. Se trata de un modelo que satisface al usuario, que puede disfrutar de toda la música que desee por menos de lo que cuesta un álbum, y también a los agentes del sector que por fin contemplan una forma de rentabilizar las grabaciones en la era digital.

Este tipo de servicio es un mercado muy concentrado. Por una parte, Spotify establece su hegemonía, con casi 83 millones de suscriptores de pago y un 36% del total. Le sigue Apple Music, con más de 40 millones de suscriptores y en torno al 20% del pastel. A distancia se encuentra Amazon con 28 millones y el 12% del mercado2. Tampoco hay que perder de vista a los players chinos, como Tencent Music que, dado el tamaño de su mercado local, puede convertirse pronto en el principal servicio de streaming por volumen de suscriptores.

Para algunos, Spotify encarna el futuro del negocio de la música, pero, sin embargo, hay quien duda de echar las campanas al vuelo. El modelo de ingresos de la empresa sueca, tan alabado en algunos foros, no ha conseguido que desde su creación esta haya salido de los números rojos.

Dos son las fuentes de ingresos de este servicio de streaming:

Sin embargo, los costes a los que se enfrenta la compañía son cuantiosos y proceden principalmente de los derechos sobre la música, que debe adquirir a los sellos discográficos, los editores y los propios artistas. A finales de 2017 Spotify reconoció que había pagado más de 9.000 millones de dólares en royalties.

Sin embargo, la industria considera insuficiente esa cantidad y las presiones por subir el coste de los catálogos discográficos al gigante de streaming siempre están presentes. Por otro lado, los expertos alertan sobre el límite que el usuario está dispuesto a pagar por este tipo de servicios, máxime teniendo en cuenta que aparecen competidores pisándole los talones a Spotify –como Apple y Amazon-, factor que limita la posibilidad de aumentar los ingresos incrementando las cuotas de suscripción.

Por todo ello, no son pocos los que ven poco sostenible el modelo de negocio de Spotify a largo plazo. Pero, ¿qué puede hacer una empresa cuya única fuente de ingresos viene de alquilar el disfrute de propiedades de terceros? En el documento de salida a bolsa sus responsables reconocían lo volátil de su producto:

“No existe garantía de que las licencias de que disponemos estén disponibles en el futuro a precios y condiciones que sean favorables o de alguna forma comercialmente razonables. Las condiciones de estas licencias, incluyendo las tasas de royalties que nos son requeridas, pueden cambiar como resultado de cambios en nuestro poder de negociación, cambios en el sector, cambios en la legislación o por otras razones”.

Los expertos del sector están de acuerdo en que Spotify no puede seguir perdiendo más de mil millones de dólares al año, como cerró sus cuentas en 2017. Algunos, como Tim Ingham, sugieren que la empresa debe vender el negocio o bien “convertirse en Netflix”.

Básicamente, la idea es intentar empezar a depender cada vez más en contenidos propios en vez de propiedad de terceros. Es algo que ha comenzado a llevar a cabo la empresa de Reed Hastings en el campo del audiovisual y que los suecos podrían imitar en el mundo de la música.

Por una parte, existe la posibilidad de negociar directamente con los artistas y eliminar intermediarios en la explotación de los derechos sobre la música. Parece ser que ya ha emprendido acciones en este sentido, negociando directamente con bandas indies, sin contar con los sellos discográficos. Pero esta estrategia entraña el riesgo de que las discográficas retiren sus catálogos de Spotify en represalia, hundiendo el negocio de la compañía.

Otra forma de apostar por el contenido propio en el campo del audio es el podcast, un formato de popularidad creciente. La herramienta Spotify for Podcasters, lanzada el pasado año, ofrece a todo aquel que realice grabaciones de este tipo la posibilidad de ofrecerlas a través de Spotify a los millones de usuarios de la plataforma. Pone también a disposición de los podcasters un completo servicio de analítica.

En mayo saltó la noticia de que Spotify había pagado un millón de dólares por los programas cómicos de la actriz norteamericana Amy Schumer. En septiembre, la plataforma comenzó a ofrecer The Joe Budden Podcast, un programa sobre este rapero y el mundo del hip-hop.

A fin de cuentas, todos los servicios de streaming acabarán ofreciendo los mismos catálogos de música, y la verdadera diferenciación y atractivo para el usuario serían los contenidos propios.

1RIAA. (2019) “U.S. Sales Database”. Disponible en: https://www.riaa.com/u-s-sales-database/

2Midia (2018) “Mid-Year 2018 Streaming Market Shares” en Music Industry Blog. Disponible en: https://musicindustryblog.wordpress.com/2018/09/13/mid-year-2018-streaming-market-shares/

Castillo, M. (2018) “As Spotify prepares to go public, there’s no obvious solution to its shaky business model” en CNBC. Disponible en: https://www.cnbc.com/2018/02/28/spotify-ipo-business-model-flaws.html

Hipertextual (2012) “Historia del Software: iTunes”. Disponible en: https://hipertextual.com/archivo/2012/01/historia-del-software-itunes/

IFPI (2017) “Annual state of the industry. Global music report 2017”. Disponible en: https://www.ifpi.org/downloads/GMR2017.pdf

Ingham, T. (2018) “Spotify Can’t Keep Losing More Than $1 Billion a Year. Can Podcasts Rescue Its Business Model?” en Rolling Stone. Disponible en: https://www.rollingstone.com/music/music-news/can-podcasts-rescue-spotify-business-model-749970/

Kakar, K. (2018) “How Spotify Works: Business Model and Revenue Streams” en Daffodil. Disponible en: https://insights.daffodilsw.com/blog/how-spotify-works-business-model-and-revenue-streams

ONTSI (2019) “El estudio anual del Sector de los Contenidos Digitales en España 2018”. Disponible en: https://www.ontsi.red.es/ontsi/es/content/informe-anual-del-sector-de-los-contenidos-digitales-en-espa%C3%B1a-edici%C3%B3n-2018

Shameen, A. (2018) “Tech: Music industry’s evolving new business model” en The Edge Markets. Disponible en: http://www.theedgemarkets.com/article/tech-music-industrys-evolving-new-business-model

Wang, J (2018) “How Streaming Could Create a $50 Billion Music Industry” en Ark Invest. Disponible en: https://ark-invest.com/research/music-streaming-revenue-50-billion

Wikström, P. (2014) “The Music Industry in an Age of Digital Distribution” en Open MInd. Disponible en: https://www.bbvaopenmind.com/en/articles/the-music-industry-in-an-age-of-digital-distribution/

Economista especializado en el estudio del impacto de la tecnología en la sociedad. Actualmente trabaja en el área de estudios y publicaciones de Fundación Telefónica.

Ver todos los artículos

Economista especializado en el estudio del impacto de la tecnología en la sociedad. Actualmente trabaja en el área de estudios y publicaciones de Fundación Telefónica.

Ver todos los artículos

Comentarios