Por Luis Alfonso AlbornozMicael Herschmann

Se analizan algunas características del actual paisaje musical iberoamericano, abordando la posición dominante de las majors discográficas en la estructura industrial de la región, la incipiente presencia de potentes tiendas y servicios musicales en línea en América Latina, las labores de (inter)mediación de nuevos agentes locales en las redes digitales o la fuerza de la música en vivo de mano de un puñado de promotoras musicales y de iniciativas de colectivos independientes. Finalmente, se analiza la experiencia de apoyo de una serie de organismos públicos a la promoción internacional de sellos y artistas emergentes e introduce diversas propuestas tendentes a facilitar la circulación de músicos entre los países de la región.

La región iberoamericana, mosaico conformado por los países americanos ex colonias de los antiguos imperios español y portugués y por los que integran la Península Ibérica, se presenta a inicios de este siglo como un espacio musical en el cual convive una gran diversidad de géneros y estilos musicales, fruto de los intensos intercambios poblacionales y culturales que se han dado a lo largo de siglos. Muchas de las músicas generadas en Iberoamérica han ganado aceptación y reconocimiento internacional. Así, el tango rioplatense y el flamenco andaluz fueron declarados en 2009 y 2010, respectivamente, Patrimonio Cultural de la Humanidad por el Comité Intergubernamental de Patrimonios Intangibles de la Unesco.

Los cuatro niveles del escenario del mercado fonográfico

El amplio espacio iberoamericano se encuentra parcelado en mercados nacionales y regionales de muy distinta talla controlados por las principales empresas discográficas: Universal Music Group (UMG), Sony Music Entertainment (SME), Warner Music Group (WMG) y EMI1. Estas majors de implantación transnacional llevan décadas de presencia en Iberoamérica, haciendo un sistemático trabajo de formación y renovación de público: producen, distribuyen y promocionan a través de diferentes medios de comunicación, muchos de estos integrados en su propia estructura empresarial, artistas internaciones (la gran mayoría, del ámbito anglosajón) y artistas locales ‘superventas’.

Así, si se toman en consideración, por ejemplo, los charts de los diez discos que más sonaron en las radios FM y AM y en las televisiones de Argentina, Ecuador, España, Paraguay y Portugal en abril de 2011, se encontrará que solo cuatro sobre 50 trabajos no pertenecen a las majors, es decir, un escaso 8 por ciento2.

Por otro lado, las majors han desarrollado un mainstream de estrellas de la canción, cuyo centro de gravedad se ubica en Miami, bajo el paraguas de ‘música latina’. La ‘industria musical latina’ se encuentra también altamente transnacionalizada y concentrada en un puñado de divisiones pertenecientes a las majors del sector: Universal Music Latino, Sony Music Latin, EMI Televisa Music y Warner Latina. Existe una amplia y diversa cantidad de géneros que se agrupan tras la etiqueta ‘música latina’, desde géneros tradicionales como el tango o el merengue hasta los novedosos géneros como el reggaeton o el rap chicano (Albornoz, 2010, pp. 18-19).

Un peldaño más bajo del que ocupan las majors, en los principales mercados nacionales se ubican los sellos y distribuidoras pertenecientes a los grandes conglomerados multimedia locales; por ejemplo, Som Livre del Grupo Globo, en Brasil, o Televisa Música del Grupo Televisa, en México. Y, finalmente, complementando la actuación de las majors y de las empresas pertenecientes a los conglomerados nacionales, los mercados locales están animados por el denominado sector ‘independiente’, integrado por pequeños sellos y distribuidoras que complementan la actuación de los principales conglomerados mediáticos internacionales y locales. Es el caso de pequeños y activos sellos discográficos, como por ejemplo Subterfuge y Elefant Records, en España; Trama y Deckdisc, en Brasil, o PopArt Discos o DBN, en Argentina.

Los principales mercados fonográficos en Iberoamérica se concentran especialmente en Brasil y España, con poblaciones de 191 y 47 millones de habitantes, respectivamente. Según datos de la Federación Internacional de la Industria Fonográfica (IFPI, su sigla en inglés), en la última década ambos países, con alguna regularidad, vienen alternándose en la décima posición de la lista que integran los principales países comercializadores de música grabada (y que encabezan EEUU, Japón, Alemania y el Reino Unido). A los mercados brasileño y español les siguen por orden de importancia los de México y Argentina, con 112 y 40 millones de habitantes, respectivamente.

La tabla 1 muestra datos sobre los ingresos generados en 2010 por la comercialización de fonogramas en formato físico y digital y por el empleo de música en espacios públicos y medios de comunicación (performing rights) en los diez principales mercados iberoamericanos. Mercados que generaron 702,6 millones de dólares en ingresos, de los cuales aproximadamente el 85 por ciento, cerca de 600 millones de dólares, corresponden a los cuatro principales países.

La tabla 1 revela asimismo que, pese a la severa contracción de la venta de soportes físicos (CD principalmente) y al paulatino crecimiento que viene experimentando la comercialización de música en formato digital -una media del 18 por ciento en los principales cuatro mercados-, el de productos musicales físicos continúa siendo el principal segmento de mercado -una media del 72,5 por ciento en los cuatro principales mercados-.

Nuevos intermediarios en la arena digital

El último informe de IFPI constata que «América Latina experimentó el más rápido crecimiento en relación con los ingresos digitales en 2010 (+35,1 por ciento), representando actualmente el 19 por ciento de las ventas de música en la región. Brasil, México y Argentina sumaron el 86 por ciento del total de las ventas de la región. En Brasil, Nokia continúa liderando la arena digital junto a Sonora, mientras en México iTunes domina el mercado de descargas digitales. Las ventas digitales en México experimentaron [en 2010] el mayor crecimiento desde 2007, un incremento del 54,3 por ciento» (IFPI, 2011a, p. 10).

A pesar del crecimiento año a año del mercado digital, uno de los factores señalados como causante de las bajas cifras que exhibe la comercialización de música en los países iberoamericanos (171,1 millones de dólares en 2010 en los principales cuatro mercados) es la expansión de la denominada ‘piratería’, tanto física como digital. Según IFPI, en algunos países donde la industria fonográfica ha sido tradicionalmente muy pujante, como son los casos de España y México, la comercialización de CD por fuera del circuito legal, junto a la distribución y descarga gratuitas de música en línea, ha tenido un fuerte impacto. En España, donde las ventas de música cayeron alrededor de un 55 por ciento entre 2005 y 2010, no figuró un solo nuevo artista local en el chart de los 50 principales álbumes de 2010, a diferencia de 2003, año en que la cifra ascendió a diez (IFPI, 2011b, p. 15).

En Sudamérica, Paraguay es apuntado como uno de los importantes centros de producción y distribución de ‘piratería’ física. De cualquier manera, después de más de una década de debates en organismos internacionales de defensa del comercio y la propiedad intelectual y de la conformación de poderosos lobbies que presionan a los Estados de la región, es patente la dificultad de implementar políticas represivas antipopulares en contextos sociales de grandes desigualdades económicas donde, en muchos casos, el acceso a los bienes culturales, entre ellos la música, no está al alcance de cualquiera.

El influjo de Internet

Por su lado, las tecnologías digitales son una vía importante para acceder gratuitamente a contenidos musicales. Cabe señalar que, según constata Internet World Stats a principios de 2012, el número de personas que tienen acceso a Internet en los países iberoamericanos viene creciendo sostenidamente, alcanzando hoy casi 240 millones de internautas. Brasil, con casi 76 millones de usuarios (una penetración del 37,4 por ciento), España, con 29 millones (62,2 por ciento), México, con 34,9 millones (30,7 por ciento), Argentina, con 27,5 millones (66 por ciento) y Colombia, con 22,5 millones (50,4 por ciento), encabezan los países con mayor número de usuarios de esta Red.

En la gran mayoría de los países iberoamericanos la expansión de la red Internet no estuvo acompañada por una oferta de servicios musicales en línea abundante y atractiva. Esto propició, al menos parcialmente, la circulación y descarga gratuita de trabajos musicales. Servicios de almacenamiento en línea como RapidShare o Megaupload, que alojan y distribuyen archivos de todo tipo, son muy populares en los países iberoamericanos, al igual que Taringa! Esta última es una comunidad virtual de origen argentino en la que los usuarios comparten todo tipo de contenidos a través de un sistema colaborativo de interacción. Creada en 2004, Taringa! se encuentra entre los primeros diez sitios más visitados en la mayoría de los países de América Latina y en el puesto 19 en España. En el caso de Brasil es la red social Orkut, propiedad de Google, con 35 millones de usuarios registrados, la principal fuente de piratería en línea (MUSIC ALLY, 2011).

Si bien la tienda virtual iTunes Music Store de Apple y el servicio de reproducción de música vía streaming Spotify se encuentran disponibles en el mercado español desde octubre de 2004 y octubre de 2008, respectivamente, en el resto de Iberoamérica la presencia de servicios musicales en línea más destacados ha sido escasa en los últimos años. La firma Terra, subsidiaria de Telefónica, ha sido pionera en lanzar en septiembre de 2006 su servicio Sonora en el mercado brasileño. Se trata de un portal que, bajo el modelo freemium, permite escuchar y descargar canciones. Sonora cuenta con recursos para personalizar la programación y compartir un catálogo musical alimentado por las majors y sellos locales. A finales de 2009, Sonora se hizo presente en Argentina y en 2010 se extendió a Chile, Colombia y México. En mayo de 2011 se amplió a Perú (Albornoz, 2011b, p. 81).

Por su parte, iTunes recién se hizo presente en México en agosto de 2009; es decir, seis años después de haber sido puesta en funcionamiento en EEUU. Y hubo que aguardar a diciembre de 2011 para que Apple se decidiera a lanzar iTunes, con un catálogo musical integrado por artistas de las majors y de numerosas compañías locales, en 16 países latinoamericanos: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, República Dominicana, Ecuador, El Salvador, Guatemala, Honduras, Nicaragua, Panamá, Paraguay, Perú y Venezuela.

Todavía es pronto para evaluar el impacto del desembarco de la tienda de Apple o de otros servicios como Sonora (o Netflix, basado en la distribución en línea de películas y series de televisión) entre los consumidores, máxime en mercados donde los servicios de descarga gratuita y de streaming financiados a través de publicidad están firmemente arraigados. A esta constatación hay que sumar la poca predisposición del público local a utilizar servicios con pagos a través de tarjeta de crédito.

Nuevas iniciativas de distribución musical

Al margen de los grandes players internacionales, el paisaje digital de los países iberoamericanos se ha ido poblando a lo largo de la pasada década de iniciativas de distinto tipo que han apostado por rentabilizar la distribución de fonogramas. Una investigación desarrollada por los autores de este artículo junto a De Marchi analizó en 2010 la actuación de cuatro nuevas empresas brasileñas que tienen en la comercialización digital de música el principal atractivo de sus ofertas: iMusica, Fun Station, Trevo Digital y Bolacha Discos (De Marchi, Albornoz y Herschmann, 2011).

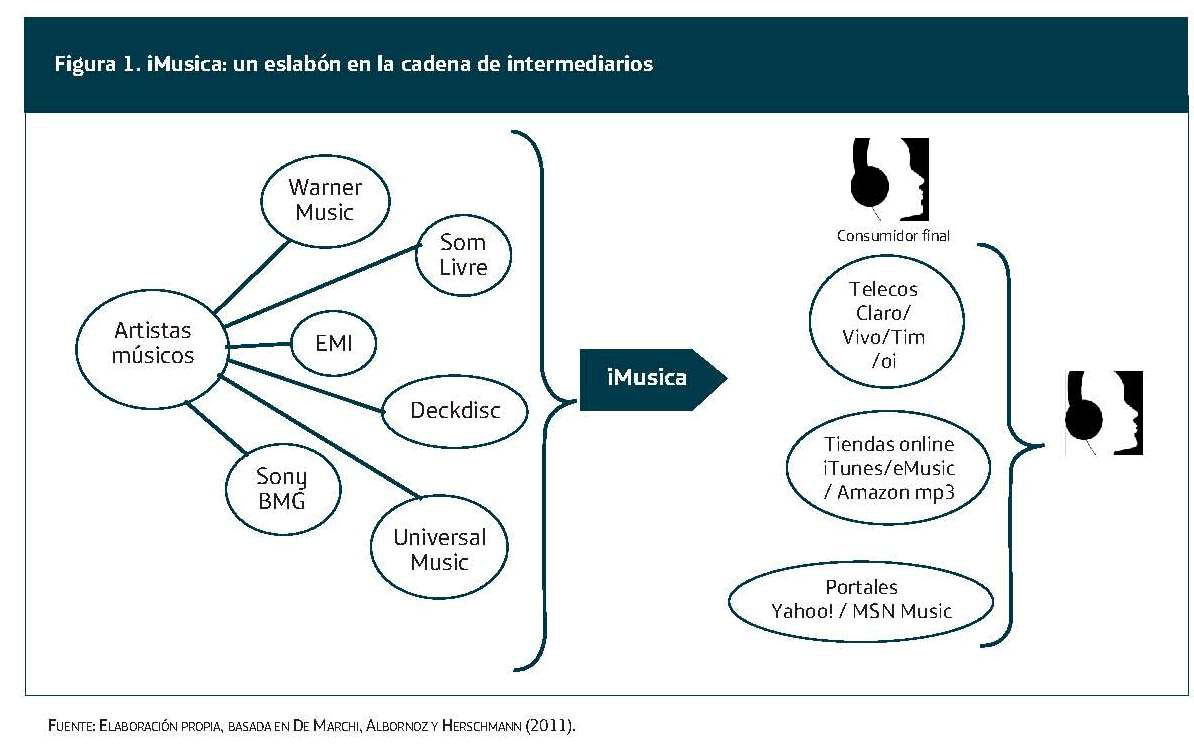

La mayor de las cuatro, iMusica, creada en 2000 en Rio de Janeiro, se destaca claramente por su catálogo de más de dos millones de canciones, debido a los permisos de explotación comercial obtenidos de las majors. Su potente y atractiva oferta le permite llegar a consumidores finales y a su vez alcanzar acuerdos comerciales con otros intermediarios, como tiendas en línea u operadoras de telecomunicaciones. A nivel continental trabaja para 19 operadoras de telefonía móvil en 16 países de América Latina, con un alcance de más de 278 millones de usuarios. Es destacable el lugar que ocupa esta firma en el mercado de telefonía móvil como proveedor de contenidos, tanto para firmas telecomunicaciones como para fabricantes de teléfonos. Si reparamos en este conjunto de aspectos, resulta evidente el espacio clave que iMusica ocupa en el interior de una cadena de agentes intermediarios (ver figura 1).

Por su lado, Fun Station, fundada en São Paulo en 2008, cuenta con un catálogo de aproximadamente 300.000 canciones, disponible a través de máquinas expendedoras (o quioscos), que se nutre principalmente de los acuerdos alcanzados con Warner y destacados sellos brasileños, como el emblemático Biscoito Fino. Prácticamente ausente del mercado de la telefonía móvil (solo vende ringtones), a través de sus quioscos Fun Station focaliza su atención en un tipo de consumidor que utiliza reproductores digitales portátiles y que no posee fácil acceso a Banda Ancha de Internet. Resulta interesante la estrategia elaborada por esta firma, que pasa por explotar un segmento del mercado digital off line y expandirse a nivel tanto nacional como, a escala más reducida, a nivel internacional. Actualmente los 18 quioscos se encuentran repartidos en tiendas (FNAC, Carrefour o Jet Music) de las provincias de São Paulo (9), Piauí (4), Rio de Janeiro (2), Rio Grande do Sul (1), Amazonas (1) y Maranhão (1), además de los dos quioscos funcionando fuera de Brasil, en Miami y Santiago de Chile.

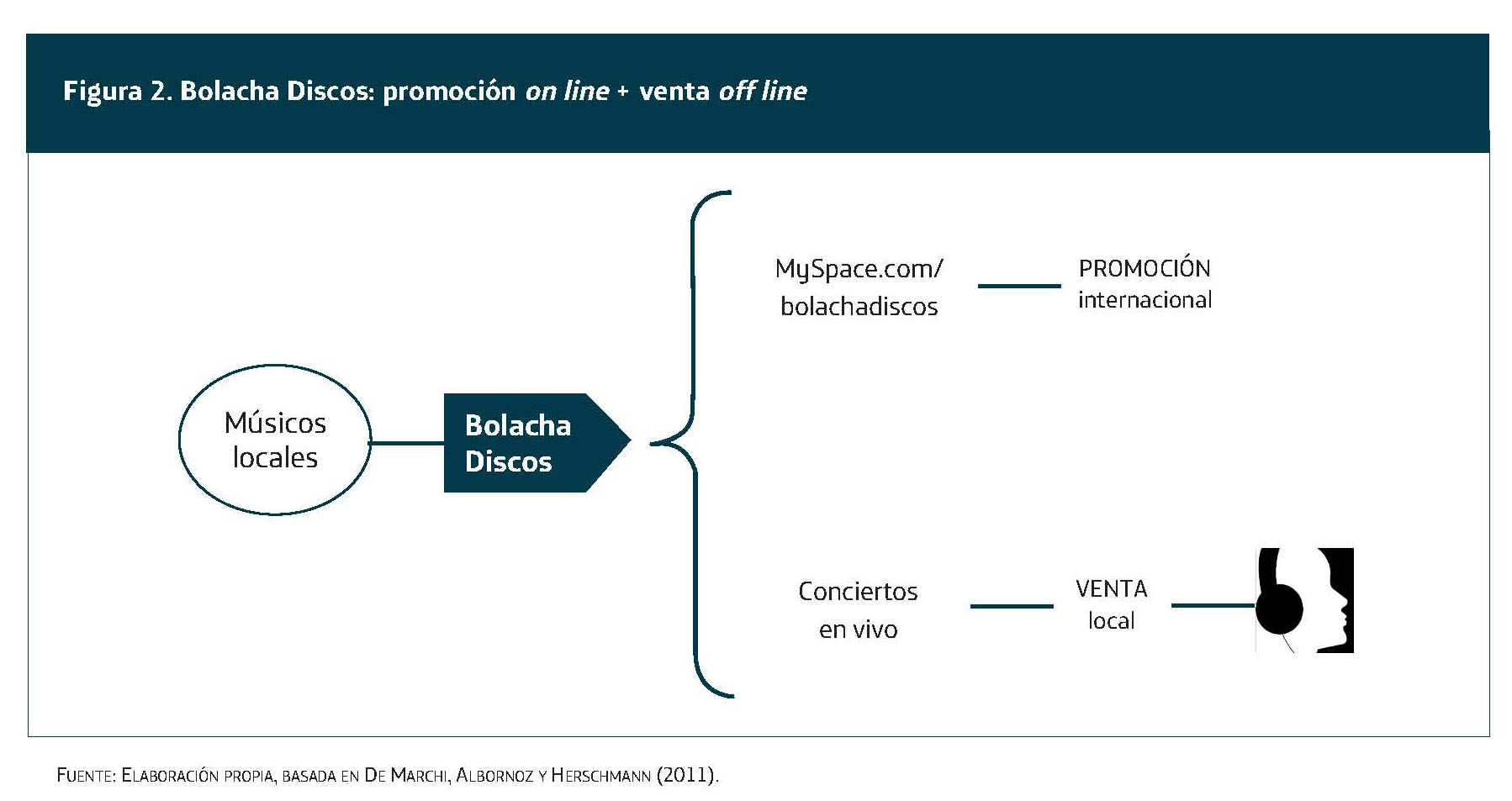

Por su parte, las microempresas Trevo Digital, creadas en 2007 en Curitiba, y Bolacha Discos, en 2006 en Rio de Janeiro, cuentan con catálogos musicales muy reducidos, alimentados mayoritariamente por artistas locales que autoeditan sus trabajos. Ambas firmas también comparten el empleo de sitios web y redes sociales, como MySpace o YouTube, para dar a conocer sus catálogos y establecer relaciones con sus potenciales consumidores finales.

Trevo Digital se presenta como «una tienda de música digital especialmente fundada para promover la venta de archivos en MP3 de artistas independientes directamente a su público». Además de contar con su sitio web, la compañía insta a que sus músicos agreguen su propia tienda portátil a diferentes plataformas (sitios web, blogs, Orkut, MySpace, etc.), ofreciendo fragmentos de canciones y la posibilidad de comprar las mismas. La estrategia consiste en multiplicar las fuentes de acceso a contenidos, facilitar el contacto con potenciales consumidores y realzar la presencia de la compañía en redes y sitios innovadores.

Finalmente, Bolacha Discos prescinde de sitio web propio y utiliza MySpace como puerta de entrada a la compañía. Allí es posible acceder al catálogo de la firma; reproducir canciones y vídeos (YouTube); leer la cartelera de conciertos programados y los comentarios de los ‘amigos’ del sello o de los músicos, etc. Su presencia en un sitio basado en la creación de comunidades se complementa con la presencia de Bolacha en eventos donde actúan artistas del catálogo. Es en estos espacios donde se comercializan a bajo precio los discos editados por el sello (ver figura 2).

En comparación con la cadena de intermediarios en la que se inserta iMusica, los casos de Trevo Digital y Bolacha Discos revelan una intermediación ‘simple’; ambas microempresas se posicionan entre una producción alimentada por artistas locales y la distribución final de fonogramas, optando por utilizar las redes digitales y los conciertos para promocionar sus respectivos acervos.

Crece el número de agentes intermediarios

El estudio de estos cuatro jóvenes emprendimientos constata la presencia de nuevos agentes intermediarios que se posicionan en diferentes espacios en el interior de una cadena de sucesivos eslabones que comienza en la actividad desarrollada por compositores e intérpretes y culmina en los oyentes.

El lugar que ocupa cada firma en el interior de esta cadena depende, en gran medida, de sus recursos económicos e institucionales. Así, se percibe la presencia de firmas que desarrollan su trabajo con artistas y bandas musicales, casas discográficas multinacionales y nacionales, empresas de telecomunicaciones, sitios web y consumidores finales -intermediación ‘compleja’- y otras que se limitan a ofrecer contenidos de músicos locales a consumidores finales -intermediación ‘simple’-.

En este sentido, la obtención de licencias para gestionar el mayor número posible de fonogramas se convierte en el principal aspecto de diferenciación entre los nuevos intermediarios. Mientras aquellas firmas que poseen mayores recursos económicos, financieros e institucionales procuran conformar un catálogo amplio que atienda a todos los gustos a partir de acuerdos con los sellos de mayor éxito comercial, las microempresas se refugian en el contacto directo con artistas, en la novedad y especialización de contenidos sonoros y en las escenas locales. Así, el mercado digital revela una división del trabajo entre nuevos intermediarios, siendo la obtención de licencias para la distribución y gestión de obras un aspecto determinante en el papel que puede jugar una compañía.

Música en vivo: grandes promotoras e iniciativas independientes

Es importante subrayar la importancia del mercado de las actuaciones en vivo para la industria de la música en todo el mundo. Según la IFPI (2011a, p. 26), la música en vivo, un segmento en pleno crecimiento durante la pasada década, generó en 2010 ingresos por 18.100 millones de dólares. Si bien representa una caída del 9 por ciento respecto a 2009, conforma cerca del 14 por ciento del total de los ingresos de la industria de la música. La realización de conciertos, giras y festivales continúa siendo una importante estrategia de promoción que moviliza a los medios de comunicación a cubrir un determinado trabajo musical y en los últimos años se ha revelado como una importante y floreciente fuente de ingresos para artistas y empresas.

En el terreno de la organización de eventos de música en vivo, hay fuertes indicios de concentración empresarial, visible por ejemplo en la consolidación de la productora y promotora Live Nation Entertainment, como firma encargada de la realización de los conciertos de las principales estrellas internacionales en Iberoamérica.

Asimismo, es interesante notar la fusión de varias firmas que actúan en el ramo de la música en vivo, consolidando nuevos grupos empresariales consagrados a la organización de todo tipo de espectáculos, que incluyen conciertos y festivales musicales. Time for Fun, Fénix Entertainment Group y Pop Art Music son los nombres de destacadas compañías que en la actualidad se encuentran posicionadas entre las veinte más importantes del mercado mundial; han obtenido grandes facturaciones y son responsables de llevar recientemente a varias ciudades sudamericanas grandes astros y bandas, tales como Paul McCartney, U2 o Coldplay (Bisolla, 2011):

– Time for Fun (T4f): creada originalmente en 1983 en Brasil, se convierte en T4f en 2007. Hoy opera además en Argentina y Chile. T4f es responsable de la organización de un gran número de conciertos y macrofestivales. En agosto de 2008 firmó un acuerdo de exclusividad con Live Nation, por el cual gestiona las giras de los artistas que maneja dicha firma en Sudamérica. Además produce en esa región los espectáculos del afamado Cirque du soleil.

– Fénix Entertainment Group: nacida de una productora de espectáculos musicales, hoy es una compañía de entretenimiento a escala latinoamericana que organiza y produce espectáculos, promociona y representa a artistas, gestiona en exclusividad estadios y grandes espacios. Con sede principal en Buenos Aires, Fénix posee oficinas en Santiago de Chile, Miami, Perú y Colombia.

– Pop Art Music: grupo empresarial que posee sellos discográficos (Pop Art Discos, Tocka Discos…), editoriales, tienda on line y lugares para celebrar espectáculos. Con sede en Buenos Aires, actúa también en Uruguay.

Cabe destacar que a inicios de 2011 Fénix y Pop Art iniciaron una joint venture para llevar adelante determinadas producciones y gestionar en exclusividad recintos de shows y festivales de Buenos Aires hasta 2013. Ambas empresas operan desde hace varios años en Chile, Perú, Paraguay, Ecuador y Uruguay. También desarrollaron alianzas estratégicas con una de las productoras más grandes de Brasil: Mondo Entretenimento, y con el grupo Evenpro, que opera en Venezuela y Centroamérica.

Complementando la actuación de T4f y Fénix-Pop Art en México, se encuentra la Corporación Interamericana de Entretenimiento, más conocida por su sigla CIE. Creada en 1990, CIE es el conglomerado de empresas de entretenimiento más grande de México con presencia en el resto de América Latina y en Estados Unidos y Europa. En agosto de 2008, al mismo tiempo que lo hizo T4f, CIE firmó un acuerdo por cinco años con Live Nation que le otorgó los derechos exclusivos para gestionar las giras de los artistas de Live Nation dentro de México y Centroamérica.

Otro hecho que llama la atención en los últimos años es el significativo crecimiento del número de actuaciones en vivo y festivales. Algunos macrofestivales se han transformado en marcas e iniciaron su transnacionalización. Son los casos de Rock in Rio, festival de música pop, ya realizado en Rio de Janeiro, Lisboa y Arganda del Rey; o de Creamfields, festival de música electrónica, creado en Inglaterra y realizado en gran cantidad de países de la región como Perú, Brasil, Argentina, México, Portugal, Chile y España.

La actividad en vivo en el ámbito de la música independiente, realizada al margen de los festivales y/o conciertos promovidos por grandes firmas nacionales y transnacionales, también ha crecido (Herschmann, 2010). Resulta difícil evaluar la expansión de este segmento debido a su alto grado de informalidad, pero es patente en el nivel de desarrollo alcanzado por varios ‘barrios musicales’ -áreas que concentran bares, restaurantes y casas de espectáculo que gravitan en torno a la realización de conciertos- como son los casos de Lapa en Rio de Janeiro (Herschmann, 2007), San Telmo y Palermo en Buenos Aires o Barrio Alto en Lisboa.

Existe una variedad de eventos musicales organizados por iniciativa de colectivos de artistas, pequeñas grabadoras y/o productoras que movilizan expresivos nichos de mercado. Estos colectivos utilizan recursos de leyes de incentivo a la producción cultural, emplean tecnologías interactivas con el objetivo de divulgar y movilizar públicos, practican intensa militancia y economía solidaria en el área musical.

Dentro de las iniciativas más interesantes de colaboración que están teniendo lugar en Iberoamérica, cabe señalar las actividades de Fora do Eixo, colectivo brasileño conformado en 2005, que basa sus actividades dentro y fuera de su país de origen en los principios de economía solidaria y trabajo colaborativo. Una de las grandes contribuciones de Fora do Eixo es, desde 2003, el festival Grito Rock, que en sus últimas ediciones se ha convertido en plataforma para que bandas emergentes y consolidadas de distintos lugares puedan acercar su trabajo a nuevas ciudades y países latinoamericanos. La edición 2010 de Grito Rock registró las actuaciones de más de 500 bandas independientes en más de 80 localidades de Brasil, Argentina, Bolivia y Uruguay. Además, generó un documental colaborativo de 17 episodios difundido a través de Internet (Grito Doc), y desarrolló la Campaña de Alojamiento Solidario y Comunique su Grito, ampliando su audiencia. En marzo de 2011, los países centroamericanos Panamá, Nicaragua y Costa Rica, Honduras, El Salvador y Guatemala se sumaron a este megaevento continental en cadena celebrado en 132 ciudades latinoamericanas.

Apoyo público a la promoción internacional

La última década ha visto cómo los gobiernos de muchos países iberoamericanos, desde los grandes de la región hasta los de pequeña talla, se han volcado a apoyar la internacionalización de sellos locales y artistas emergentes, a través de iniciativas público-privadas. En este sentido, se percibe una toma de conciencia sobre la necesidad de facilitar la circulación de obras, artistas y producciones de todo tipo de géneros e impulsar los intercambios, la cooperación y la movilidad de los profesionales.

En España, la plataforma Sounds From Spain (SFS), impulsada por el Instituto Español de Comercio Exterior (ICEX), desarrolla las principales acciones de presencia en el exterior. SFS cuenta con los apoyos de la Fundación Autor; de la Sociedad General de Autores y Editores (SGAE); del Instituto Nacional de las Artes Escénicas y de la Música (INAEM), dependiente del Ministerio de Cultura; y de PromoMadrid, de la Comunidad de Madrid; también de organizaciones privadas, como la Asociación de Representantes Técnicos del Espectáculo (ARTE), la Asociación Española de Editores Musicales (AEDEM), Productores de Música de España (Promusicae) o la Unión Fonográfica Independiente (UFI).

En Argentina, la Fundación ExportAr, agencia de promoción de exportaciones de la Cancillería fundada en 1995, viene apoyando a productores locales. Asimismo, el gobierno de la ciudad de Buenos Aires puso en marcha en 2008 la Oficina de Exportación de Música. Más de 30 sellos participan de este ente, que tiene presencia en festivales y ferias de música locales e internacionales, los cuales se han planteado la idea de desarrollar una estrategia de comercio exterior de forma conjunta con Brasil. Además, recientemente se empezó a trabajar en la definición de un programa de capacitación para los sellos y se presentó la propuesta de los espacios de negocios que se desarrollan en el festival local de tango y jazz.

Por su parte, la música es uno de los 70 principales segmentos apoyados por la Agencia de Promoción de Exportaciones e Inversiones (APEX) de Brasil. APEX ha firmado convenios con Brasil Música & Arte (BM&A), asociación que desde 2001 funciona como una agencia de exportación de música que lidera las acciones de Brasil Music Exchange, cuyas líneas de actuación se enfocan en los siguientes mercados:

1) el europeo de world music

2) el de América del Norte y del Reino Unido de urban, pop, rock y world music

3) el norteamericano, abarcando todos los estilos musicales, tiene como objetivo atender al circuito universitario

4) el europeo y japonés de jazz y música popular brasileña (MPB)

5) el latinoamericano y abarcando todos los estilos musicales.

Desde su surgimiento, BM&A lanza la colección The New Brazilian Music para dar a conocer los nuevos valores de la producción musical local. El tercer volumen de esta colección fue encartado en la edición de enero 2011 de la revista londinense Music Week (7.000 unidades y una versión digital para 17.000 suscriptores) y circuló en la edición 2011 de la Feria Internacional de la Industria de la Música (MIDEM).

Un pequeño país como Uruguay, de 3,2 millones de habitantes, también está movilizando recursos para apoyar a sus sellos y artistas. En 2009 puso en marcha el Cluster de la Música, con el objetivo de crear una marca-país a nivel artístico, como Brasil o Cuba. El Cluster forma parte del Proyecto de Industrias Culturales y cuenta con el apoyo de la Dirección de Cultura del Ministerio de Educación y Cultura (MEC), a través del Departamento de Industrias Creativas. Para su realización cuenta con el aporte económico de Naciones Unidas y de la Agencia Española de Cooperación Internacional para el Desarrollo (AECID).

Uno de los objetivos de los distintos organismos públicos y público-privados es potenciar la presencia de sellos y artistas locales en las principales ferias del sector, entre las que se encuentran el MIDEM, en Cannes; el South by Southwest (SXSW), en Austin, especializado en música independiente; el Musikmesse, en Frankfurt; el World Music Expo (Womex), en Copenhague y Sevilla; y el Popkomm, en Berlín.

A nivel iberoamericano se destaca la consolidación de Buenos Aires Feria Internacional de Música (BAFIM), referente de la industria iberoamericana, que desde su primera edición en 2006 da a conocer las nuevas tendencias de ámbito regional. Entre los patrocinadores extranjeros de este punto de encuentro con otros mercados se cuentan el Centro Cultural de España en Buenos Aires; Promomadrid; Promusicae; el Institut Ramon Llull; Editors Musicals Valencians Associats (EMVA); la Xunta de Galicia-AGADIC; la Junta de Andalucía; las embajadas de Brasil, México, Colombia, Francia y Panamá; el Consejo de la Cultura y las Artes de Chile; el MEC de Uruguay; el British Council; el Bureau Export de la Musique Française, y el Instituto Italiano de Cultura.

En Brasil, la Feira Música Brasil (FMB) es el principal evento de negocios del país. Creada por iniciativa del Ministerio de Cultura, de la Fundação Nacional de Artes (Funarte) y de la Rede Música Brasil y con la participación de creadores y productores, esta feria promueve negocios, cursos de capacitación y conferencias para discutir temáticas relacionadas a la producción, difusión, circulación y educación musical. En diciembre de 2010 tuvo lugar en Belo Horizonte la tercera edición de este evento.

Finalmente, en el terreno de las iniciativas de apoyo a la consolidación de nuevos valores, cabe destacar en España el lanzamiento en 2010 del programa GPS-Girando Por Salas, financiado con 1,5 millones de euros por el INAEM. Se trata de una de las iniciativas público-privadas más celebradas de los últimos años. Cincuenta artistas ‘emergentes’, es decir, con menos de tres discos publicados, giraron durante el último mes del año por todo el país. En total se celebraron 200 conciertos a precios populares -entre 5 y 10 euros- en alrededor de un centenar de salas de trece Comunidades Autónomas.

Los músicos: atención al eslabón más débil3

En 2010 las discográficas invirtieron cerca de 4.800 millones de dólares en descubrir, formar y promover artistas; cifra equivalente a un tercio de los ingresos totales de la industria musical. Los costes agregados de lanzar un nuevo producto en uno de los grandes mercados se estiman en un millón de dólares. Esta inversión toma la forma de adelantos, costes de grabación, creación de vídeos musicales, promoción, marketing y apoyo a las giras (IFPI, 2011a, p. 28).

En un contexto de pérdida de valor de la comercialización de fonogramas y de creciente valorización de las actuaciones en vivo, es más preciso que nunca analizar las diferentes dificultades que enfrenta la circulación de músicos entre los países iberoamericanos. Estas no suelen afectar a los grupos musicales importantes y sí muy especialmente a los grupos que están dando sus primeros pasos en la arena internacional o aquellos de mediana importancia.

El principal problema es económico: las bandas de poca y mediana convocatoria no garantizan obtener un retorno suficiente como para amortizar los costes de las giras por parte del vasto territorio iberoamericano. No hay descuentos o subvenciones para ayudar a los grupos. Por tanto, violar la normativa vigente -como el no solicitar visados laborales temporales, evadir impuestos o eludir autorizaciones municipales para celebrar festivales- se traduce en un ahorro de gastos y tiempos que a veces posibilita las giras. En algunas ocasiones, el riesgo de no cumplir la normativa es aceptado por la empresa o el productor encargado de la contratación de los artistas y por los músicos; en otras, es desconocido hasta por los propios músicos.

Al margen de los altos costes relacionados con los desplazamientos (sobre todo aéreos), existe una serie de problemas relacionados con la tramitación de los visados: los demorados tiempos de emisión (a veces las giras salen de un mes para el otro y no hay tiempo suficiente para tramitar los visados) y los altos precios de los mismos (si un grupo está compuesto por varios integrantes, los costes se hacen grandes para un espectáculo mediano). En este sentido, sería conveniente que desde las áreas de Cultura se intervenga en la tramitación de visados para músicos iberoamericanos a efectos de obtener exenciones o reducciones en los pagos, al considerarse las actuaciones musicales como un hecho cultural a promover.

Por otra parte, no es extraño que, en un contexto de gran informalidad, los productores locales encargados de contratar a los músicos no cumplan con sus obligaciones y las actuaciones en vivo deban ser canceladas, con el consiguiente perjuicio para músicos y público. En un sector con alto nivel de ‘intrusismo’, con profusión de productores ‘fantasma’, en muchas ocasiones los productores intentan evadir el pago de impuestos, pues entre ingresos brutos e IVA los costes se disparan, o ahorrarse el pago de las también demoradas autorizaciones municipales.

Una posible solución a esta problemática sería la creación de un registro dependiente del área de Cultura de cada país, destinado a fomentar el intercambio de conjuntos musicales. Dicho registro incluiría: a) empresas/productores de espectáculos musicales; b) lugares habilitados para realizar actuaciones, y c) contratos celebrados. A los productores se les podría solicitar un depósito en garantía -personal o por póliza de compañía de seguros- para el cumplimiento de obligaciones. Y en caso de incumplimiento de los pagos, el área de Cultura competente perseguiría el cobro -ya que el principal problema del músico es que al tener que irse del país no puede perseguir el cobro judicialmente- e inhibiría al infractor de programar nuevos espectáculos.

Un compromiso real de los Estados con la circulación de músicos por el extenso mapa iberoamericano debería poner en funcionamiento una política articuladora de diferentes instancias (consulados, ayuntamientos, áreas de Cultura, organismos fiscales…), capaz de incentivar intercambios y actuaciones en vivo y de evitar barreras muchas veces inútiles y burocráticas que dejan en estado de indefensión al eslabón más débil: los músicos.

Bibliografía

Albornoz, L. A. (2010). Industrias culturales en español. Estados Unidos-España. Documento de trabajo preparatorio del II Foro de analistas y profesionales en medios audiovisuales: Industrias culturales en español. Estados Unidos-España, 2 y 3 de diciembre de 2010 [en línea]. Madrid. Disponible en: http://www.falternativas.org/occ-fa/actividades/expertos-y-profesionales-debatieron-el-futuro-de-la-industria-cultural-en-espanol-15731 [Consulta: 2011, 9 de septiembre].

– (2011a). La industria de la música. Un escenario en plena transformación. En E. Bustamante (Coord.), Las industrias culturales audiovisuales e Internet. Experiencias, escenarios de futuro y potencialidades desde la periferia, pp. 47-65. La Laguna (Tenerife): IDECO.

– (2011b). Música e industria fonográfica: dolorosa transición entre modelos. En E. Bustamante (Coord.), Informe sobre la cultura española y su proyección global, pp. 67-87. Madrid; Barcelona; Buenos Aires: Observatorio de Cultura y Comunicación de la Fundación Alternativas; Marcial Pons.

Badillo, A. (2010). MIDEM 2010. París: Oficina Económica y Comercial de la Embajada de España en París; ICEX.

Bisolla, F. (2011, 24 de abril). De palco em palco. Revista O Globo (Diário O Globo), 27-32. Rio de Janeiro.

CAPIF (2011). Mercado argentino de la música 2010. Buenos Aires: Cámara Argentina de Productores de Fonogramas y Videogramas (CAPIF).

De Marchi, L., Albornoz, L. A. y Herschmann, M. (2011). Novos negócios fonográficos no Brasil e a intermediação do mercado digital de música. Revista FAMECOS: mídia, cultura e tecnologia, 18(1), 279-291. Porto Alegre.

Herschmann, M. (2007). Lapa, cidade da música. Rio de Janeiro: Mauad X.

– (2010). Indústria da música em transição. São Paulo: Estação das Letras e das Cores.

– (Org.) (2011). Nas bordas e fora do mainstream musical. Novas tendências da música independente no início do século XXI. São Paulo: Estação das Letras e das Cores.

IFPI (2011a). Recording Industry in Numbers 2011. Londres: International Federation of the Phonographic Industry (IFPI).

– (2011b). Digital Music Report 2011. Music at the touch of a button. Londres: International Federation of the Phonographic Industry (IFPI).

TELECOMS & MEDIA, INFORMA (2011, 23 de marzo). Universal Music Group reasserts its recorded-music dominance in 2010. Music & Copyright [en línea]. Disponible en: http://musicandcopyright.wordpress.com/2011/03/23/universal-music-group-reasserts-its-recorded-music-dominance-in-2010/#more-405 [Consulta: 2011, 30 de mayo].

MUSIC ALLY (2011, 3 de marzo). Latin America: breaking out from digital’s arrested development. The Report, No. 263, 6-9. Londres: Music Ally.

Sociedad General de Autores y Editores (SGAE) (2010). Anuario de las artes escénicas, musicales y audiovisuales 2010. Madrid: SGAE.

Valdivielso, J. L. (2011). Informe: Estado internet y comercio electrónico en Latinoamérica 2011. Presentación de MATOMY LATAM [en línea]. Madrid. Disponible en: http://www.slideshare.net/JosLuisValdivielso/informe-estado-internet-y-comercio-electrnico-en-latam-matomy-latam-8068618 [Consulta: 2011, 30 de mayo].

Yúdice, G. (2007). La transformación y diversificación de la industria de la música. En E. Bustamante (Org.), La cooperación en cultura-comunicación en Iberoamérica, pp. 175-201. Madrid: Fundación Alternativas.

Notas

1 En 2010 estas cuatro compañías generaron el 76,8 por ciento de los ingresos derivados de la comercialización de música grabada (TELECOMS & MEDIA, 2011). El 11 de noviembre de 2011 se anunció que Universal y Sony se repartirían la compra de EMI, estimada en 3.000 millones de euros.

2 ‘Listados mensuales’, confeccionados por BMAT Music Innovation [en línea]. Disponible en: http://www.aliadodigital.com/listados-mensuales [Consulta: 2011, 17 de mayo].

3 Los autores agradecen al músico-compositor y abogado Gonzalo Albornoz, bajista del conjunto argentino Los Cafres, por exponer los problemas a los que comúnmente se enfrentan los grupos de gira por América Latina y las propuestas de solución.

Artículo extraído del nº 91 de la revista en papel Telos